近日,一家名為“一米八海洋科技”的新能源企業(yè)成立,引起極大關(guān)注,因?yàn)樵诔止烧咧校杖怀霈F(xiàn)了馬云的名字。馬云對(duì)其間接持股10%,阿里巴巴合伙人胡曉明也持股5.5%。

不止馬云,養(yǎng)豬大佬們近期也紛紛跨界新能源,比如,“江西豬王”正邦投資5760萬(wàn)元建設(shè)湖北沙洋縣光伏項(xiàng)目;新希望已建成9個(gè)光伏項(xiàng)目;天邦、海大等豬企都宣布了光伏合作項(xiàng)目。

雖然此前很多企業(yè)跨界的光伏項(xiàng)目都以失敗告終,但這并不影響新跨界者們,因?yàn)樾乱惠?ldquo;光伏熱”正在到來(lái)。

光伏企業(yè)也是頻頻擴(kuò)產(chǎn),市場(chǎng)競(jìng)爭(zhēng)進(jìn)一步加劇。同時(shí),產(chǎn)業(yè)鏈利潤(rùn)的向下轉(zhuǎn)移也推動(dòng)著光伏企業(yè)踏上新的節(jié)點(diǎn)。

高速增長(zhǎng)的光伏產(chǎn)業(yè)

2023年上半年,我國(guó)光伏產(chǎn)業(yè)呈現(xiàn)出強(qiáng)勁發(fā)展勢(shì)頭,多項(xiàng)關(guān)鍵指標(biāo)實(shí)現(xiàn)高速增長(zhǎng):

光伏發(fā)電累計(jì)達(dá)到2663億千瓦時(shí),同比增長(zhǎng)約30%;

光伏發(fā)電裝機(jī)規(guī)??焖僭鲩L(zhǎng),新增光伏裝機(jī)7842萬(wàn)千瓦,占全國(guó)新型電源裝機(jī)的56%,同比增長(zhǎng)154%,幾乎與2022年全年持平;

截至6月底,光伏發(fā)電累計(jì)裝機(jī)規(guī)模超過(guò)4.7億千瓦,超越水電,成為我國(guó)第二大裝機(jī)電源;

光伏產(chǎn)業(yè)鏈各環(huán)節(jié)在上半年都呈現(xiàn)出高速增長(zhǎng)態(tài)勢(shì),全國(guó)多晶硅、硅片、電池、組件產(chǎn)量分別超過(guò)60.6萬(wàn)噸、253.4GW、224.5GW、204GW,同比增幅均超過(guò)65%。

鑒于此,2023年我國(guó)光伏新增裝機(jī)預(yù)測(cè)已從95GW-120GW上調(diào)至120GW-140GW。

上半年,光伏發(fā)電吸引投資超過(guò)1300億元,占據(jù)了所有可再生能源投資的一半;光伏產(chǎn)品出口總額達(dá)到289.2億美元,同比增長(zhǎng)11.6%。

最近的利好消息還有,圍繞“雙碳”目標(biāo),國(guó)家出臺(tái)了一系列促進(jìn)綠色轉(zhuǎn)型升級(jí)政策,這將進(jìn)一步推動(dòng)光伏市場(chǎng)需求持續(xù)攀升。

其中,國(guó)家發(fā)改委和國(guó)家能源局聯(lián)合發(fā)布的關(guān)于2023年可再生能源電力消納責(zé)任權(quán)重的通知,讓下半年光伏產(chǎn)業(yè)規(guī)模呈確定性上升態(tài)勢(shì);由三部委聯(lián)合發(fā)布的綠電溢價(jià)政策,則能夠有效提升綠電價(jià)值。

得益于政策、資本及企業(yè)發(fā)展的多方效應(yīng),中國(guó)在光伏產(chǎn)業(yè)的每個(gè)環(huán)節(jié)(從原料、組件到落地應(yīng)用),幾乎都具備領(lǐng)先優(yōu)勢(shì)。

正如中國(guó)光伏行業(yè)協(xié)會(huì)副秘書(shū)長(zhǎng)江華所說(shuō),當(dāng)前,我國(guó)光伏產(chǎn)業(yè)無(wú)論是市場(chǎng)規(guī)模、技術(shù)水平,還是生產(chǎn)制造和產(chǎn)業(yè)鏈完善程度,都是全球第一,光伏產(chǎn)業(yè)正日益凸顯出在助推經(jīng)濟(jì)穩(wěn)增長(zhǎng)中的巨大作用。

在此背景下,越來(lái)越多玩家從四面八方涌入光伏行業(yè)也就不足為奇。

產(chǎn)能過(guò)剩陰云不散

自“雙碳”目標(biāo)提出后,我國(guó)光伏產(chǎn)業(yè)就步入了高速發(fā)展期,行業(yè)景氣度持續(xù)提升。不過(guò),再寬的車(chē)道也難以承載超大車(chē)流的瞬間涌入。在光伏產(chǎn)業(yè)高速發(fā)展過(guò)程中,階段性產(chǎn)能過(guò)剩風(fēng)險(xiǎn)始終如影隨形,低價(jià)競(jìng)爭(zhēng)的陰云一直在行業(yè)上空盤(pán)旋。

2022年四季度以來(lái),受價(jià)格回落影響,光伏產(chǎn)業(yè)鏈上游企業(yè)利潤(rùn)就已開(kāi)始下滑,到2023年上半年,光伏企業(yè)業(yè)績(jī)不佳已成定數(shù)。

硅棒、硅片生產(chǎn)商首當(dāng)其沖。京運(yùn)通預(yù)計(jì),2023年上半年,實(shí)現(xiàn)歸屬于母公司所有者的凈利潤(rùn)為3883.42萬(wàn)元到1.17億元,同比減少70%到90%;實(shí)現(xiàn)歸屬于母公司所有者扣除非經(jīng)常性損益的凈利潤(rùn)為728.34萬(wàn)-7283.44萬(wàn)元,同比減少80%-98%。

2023年一季度,硅料龍頭企業(yè)大全能源的營(yíng)收和凈利潤(rùn)分別下跌了40.26%、32.49%。上半年,凈利潤(rùn)和營(yíng)收跌幅明顯加大,凈利潤(rùn)為44.26億元,營(yíng)收為93.25億元,同比分別下降53.53%、42.93%。

對(duì)本輪業(yè)績(jī)下降,大全能源給出的原因是,受周期性庫(kù)存消耗和新增產(chǎn)能釋放的影響,多晶硅供給量大幅增加,價(jià)格快速回落,上半年硅料價(jià)格同比幾乎“腰斬”。

在產(chǎn)能擴(kuò)張背景下,光伏概念股也跌跌不休,呈現(xiàn)出“叫好不叫座”的態(tài)勢(shì)。2023年以來(lái),光伏龍頭企業(yè)天合光能股價(jià)已跌逾四成,總市值跌至千億元下方;邁為股份最大跌幅50.65%;錦浪科技最大跌幅49.6%;福斯特最大跌幅47.8%;固德威最大跌幅46.8%;隆基綠能最大跌幅44.2%。

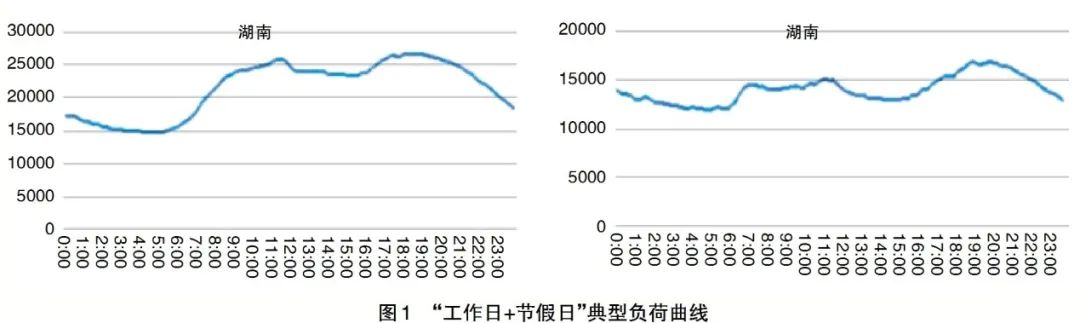

國(guó)家能源局新能源和可再生能源司新能源處處長(zhǎng)邢翼騰明確指出,2023年上半年,光伏發(fā)電因疫情后項(xiàng)目建設(shè)、集中投產(chǎn)等多方面的原因,新增裝機(jī)規(guī)模大幅增長(zhǎng),電力消納和電網(wǎng)接入的矛盾更加明顯,行業(yè)大起大落的風(fēng)險(xiǎn)也在加大。

產(chǎn)業(yè)鏈利潤(rùn)下移

風(fēng)水輪流轉(zhuǎn)。有別于上游硅料和硅片企業(yè)的“風(fēng)光不再”,曾經(jīng)嘗過(guò)巨虧之苦的下游組件、電池片企業(yè),如今卻是一片紅火。

一直以來(lái),在光伏產(chǎn)業(yè)鏈的硅料、硅片、電池片、組件四個(gè)環(huán)節(jié)中,組件都是利潤(rùn)最薄的。但2023年上半年,受益于硅料、硅片價(jià)格大跌帶來(lái)的成本驟降,多家組件企業(yè)上半年凈利潤(rùn)同比增長(zhǎng)超1倍,部分企業(yè)漲幅甚至高達(dá)3倍。

隆基綠能2023年半年度業(yè)績(jī)快報(bào)顯示,上半年實(shí)現(xiàn)營(yíng)業(yè)總收入646.64億元,同比增長(zhǎng)28.26%;歸屬于上市公司股東的凈利潤(rùn)91.79億元,同比增長(zhǎng)41.63%。

天合光能預(yù)計(jì),2023年半年度實(shí)現(xiàn)扣非歸母凈利潤(rùn)35.03億元至39.27億元,同比增長(zhǎng)高達(dá)204.40%-241.32%;

晶澳科技預(yù)計(jì),上半年實(shí)現(xiàn)扣非凈利潤(rùn)45.6億元至52.6億元,同比增長(zhǎng)約兩倍;

晶科能源預(yù)計(jì),上半年扣非歸母凈利潤(rùn)預(yù)計(jì)為33.2億元至37.2億元,同比增長(zhǎng)高達(dá)313.45%-363.26%。

談及本輪業(yè)績(jī)大增,很多組件企業(yè)都提到了以下原因:全球光伏市場(chǎng)需求快速增長(zhǎng),先進(jìn)產(chǎn)能穩(wěn)步釋放,光伏組件出貨量和銷(xiāo)售收入較2022年同期大幅增長(zhǎng);上游硅片產(chǎn)能釋放,產(chǎn)品綜合成本下降,組件產(chǎn)品毛利率得到修復(fù)。

不只是組件,電池企業(yè)上半年表現(xiàn)也十分亮眼。

晶科能源2023年半年報(bào)顯示,上半年實(shí)現(xiàn)營(yíng)收536.24億元,同比增長(zhǎng)60.52%;歸母凈利潤(rùn)為38.43億元,同比增長(zhǎng)324.58%。

愛(ài)旭股份上半年實(shí)現(xiàn)營(yíng)業(yè)總收入164.8億元,同比增長(zhǎng)3.09%;實(shí)現(xiàn)扣非歸母凈利潤(rùn)12.68億元,同比增長(zhǎng)128.66%。

鈞達(dá)股份預(yù)計(jì),上半年扣非歸母凈利潤(rùn)8.5億-10.5億元,同比大增1330%-1670%。

技術(shù)和商業(yè)模式創(chuàng)新是王道

一邊是光伏產(chǎn)業(yè)發(fā)展的重大歷史機(jī)遇,一邊是風(fēng)云變幻的產(chǎn)業(yè)鏈競(jìng)爭(zhēng)格局。在光伏產(chǎn)業(yè)新的發(fā)展節(jié)點(diǎn),誰(shuí)將成為贏家?

從那些高速增長(zhǎng)的電池企業(yè)身上,或許可以看出一點(diǎn)端倪。

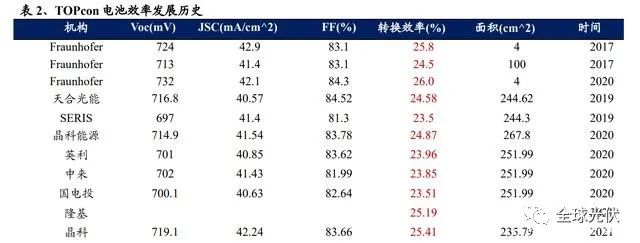

在技術(shù)層面,光伏行業(yè)正在經(jīng)歷從P型到N型的大變革。經(jīng)過(guò)2年的驗(yàn)證,N型產(chǎn)品已被越來(lái)越多業(yè)主接受,最近央企部分組件招N型份額也從10%提升到50%。

那些率先布局N型技術(shù)的企業(yè),上半年業(yè)績(jī)已經(jīng)體現(xiàn)出N型產(chǎn)品兌現(xiàn)的紅利。

比如,從晶科能源超300%的業(yè)績(jī)?cè)鏊僦胁浑y看出,N型技術(shù)的滲透已經(jīng)讓其嘗到甜頭。某第三方機(jī)構(gòu)預(yù)測(cè),晶科能源2023年第二季度出貨約16-18GW,其中TOPCon出貨約為9-11GW,占比過(guò)半,環(huán)比增長(zhǎng)60%-70%。

再比如,2023年上半年,鈞達(dá)股份的光伏電池環(huán)節(jié)實(shí)現(xiàn)由P型向N型的技術(shù)升級(jí),在業(yè)內(nèi)率先實(shí)現(xiàn)N型TOPCon電池大規(guī)模量產(chǎn),由此實(shí)現(xiàn)經(jīng)營(yíng)業(yè)績(jī)大幅增長(zhǎng)。

在一個(gè)高度內(nèi)卷的行業(yè)中,想要持續(xù)贏得競(jìng)爭(zhēng),除了構(gòu)建技術(shù)壁壘,還需要商業(yè)模式創(chuàng)新。

在最近公布的2023年《財(cái)富》世界500強(qiáng)排行榜中,通威集團(tuán)闖進(jìn)榜單,成為全球光伏行業(yè)第一家且是目前唯一一家世界500強(qiáng)企業(yè)。

通威能成為中國(guó)的“光伏名片”并非偶然,這除了良好的財(cái)務(wù)指標(biāo)和業(yè)務(wù)表現(xiàn),更得益于其在光伏領(lǐng)域深刻的商業(yè)洞見(jiàn)。

比如,面對(duì)光伏行業(yè)的典型周期性,通威集團(tuán)董事局主席劉漢元認(rèn)為,“每個(gè)產(chǎn)業(yè)都有波動(dòng)周期,沖高一定會(huì)回落,到底后也會(huì)慢慢走高。波動(dòng)過(guò)程中,存在投資的風(fēng)險(xiǎn)、機(jī)會(huì)和回報(bào),低點(diǎn)時(shí)要為高點(diǎn)做好準(zhǔn)備,高點(diǎn)時(shí)不要窮追,在多變和不確定性中,能把握百分之六七十的正確選擇,就已經(jīng)非常優(yōu)秀了” 。

今天的光伏行業(yè)已走過(guò)“草莽期”,“馬太效應(yīng)”將越來(lái)越明顯,強(qiáng)者恒強(qiáng)的市場(chǎng)格局終將到來(lái)。如何找到自己的生態(tài)位?在通威看來(lái),專業(yè)化分工才是核心。強(qiáng)者恒強(qiáng),也不是一家獨(dú)贏,而是通過(guò)產(chǎn)業(yè)協(xié)作帶來(lái)共同繁榮。

光伏產(chǎn)業(yè)進(jìn)入新一輪高速發(fā)展期,各路資本迫不及待地涌入,產(chǎn)業(yè)鏈上下游即將面臨前所未有的激烈競(jìng)爭(zhēng)。正如天合光能董事長(zhǎng)高紀(jì)凡所說(shuō),“新興企業(yè)抓住差異點(diǎn)來(lái)發(fā)展,也能夠取得優(yōu)勢(shì),但如果和優(yōu)勢(shì)企業(yè)進(jìn)行同質(zhì)化競(jìng)爭(zhēng),則很難成功” 。

來(lái)源:GPLP

評(píng)論